세금을 줄일 수 있는 방법 중 하나는 바로 세액공제입니다. 근로소득자라면 누구나 세액공제 혜택을 받을 수 있지만, 이를 제대로 활용하지 못하는 경우가 많습니다. 이번 글에서는 연소득 7000만 원, 미성년 자녀 1명, 부양가족(70세 아버지) 1명, 의료비 700만 원, 보험료 500만 원, 기부금 300만 원, 월세 35만 원, 개인연금저축 400만 원 납입 상황을 바탕으로 세액공제 계산하여 세금을 줄을 수 있느 방법을 알아보도록 하겠습니다.

1. 근로소득세액공제

근로소득이 있는 거주자라면 누구나 받을 수 있는 세액공제입니다. 총급여가 7000만 원일 경우, 최대 66만 원의 세액공제를 받을 수 있습니다.

세액공제를 공부하려면 먼저 소득공제를 알고 소득공제를 적용한 후 총 세금을 알아야 세액공제에 대해 더 정확하게 이해할 수 있습니다. 아래 링크는 소득공제에 대한 내용이니 확인해보세요.

연소득 7000만 원 맞춤형 소득공제 가이드: 혜택 최대화 전략

세금 절약은 우리의 경제적 안정을 위해 꼭 필요한 과정입니다. 특히 소득공제를 제대로 활용하면 세금을 합법적으로 줄일 수 있습니다. 이번 글에서는 연소득 7000만 원, 미성년자 자녀 2명, 부

redwolfsion.com

연소득이 7000만원이고 총 세금이 520만원(520만원 세금은 위 소득공제 가이드에서 나온 세금으로 가정한 것입니다.)인 경우, 근로소득세액공제 금액은 다음과 같이 계산됩니다:

공제 한도: 총급여액이 7000만원이므로 공제 한도는 66만원입니다.

공제액 계산:

산출세액(520만원)이 130만원을 초과하므로 다음 공식을 사용합니다:

1) 715,000원 + (산출세액 - 130만원) × 30%

2) 715,000 + (5,200,000 - 1,300,000) × 0.3

3) 715,000 + 1,170,000 = 1,885,000원

최종 공제액:

계산된 금액(1,885,000원)이 공제 한도(66만원)를 초과하므로, 최종 근로소득세액공제 금액은 66만원입니다.

따라서, 연소득 7000만원, 총 세금 520만원인 경우의 근로소득세액공제 금액은 66만원입니다.

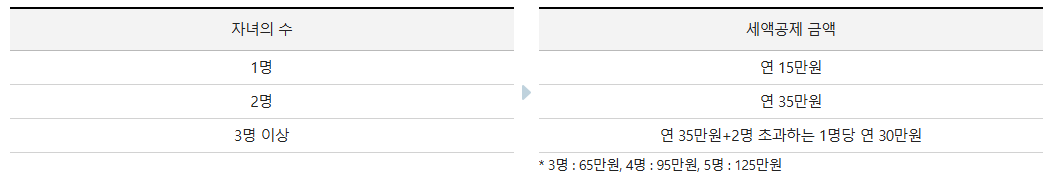

2. 자녀세액공제

미성년 자녀가 있다면 세액공제를 받을 수 있습니다. 자녀 1명 기준으로 15만 원의 혜택이 주어집니다. 만약 자녀가 2명 이상이라면 35만원이 되겠습니다.

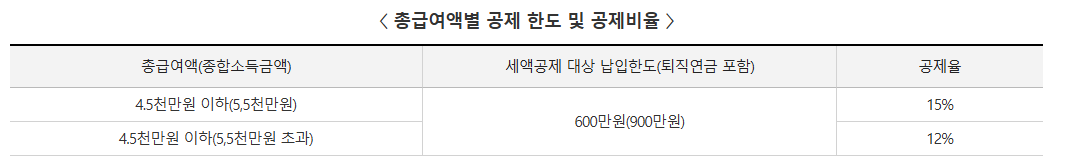

3. 연금계좌세액공제

개인연금저축에 납입한 금액의 12%를 세액공제로 받을 수 있습니다. 납입 금액이 400만 원이라면 48만 원의 공제가 가능합니다. 연금저축은 노후 대비와 세액공제를 동시에 누릴 수 있어 많은 분들에게 추천되는 상품입니다.

공제액 계산:

연소득이 7000만원이기 때문에 12% 공제율

400만원 × 12% = 48만원

4. 특별세액공제

(1) 보험료

보장성 보험료를 납입했다면 납입 금액의 12%를 세액공제로 받을 수 있습니다. 납입액이 500만 원이라면 보험료 최대 공제금액 100만원에서 12%를 적용한 12만 원이 공제됩니다.

공제액 계산:

공제금액 한도는 100만원이기 때문에 납입 금액 500만원에서 400만원을 제외한 100만원만 공제가 가능합니다.

100만원 × 12% = 12만원

(2) 의료비

의료비는 연 소득의 3%를 초과한 금액에 대해 15%를 세액공제로 받을 수 있습니다. 의료비 지출이 700만 원이라면 공제 가능한 세액공제 금액은 73.5만 원입니다.

공제액 계산:

1) 총급여액의 3%: 7000만원 × 3% = 210만원

2) 공제의료비: 700만원 - 210만원 = 490만원

3) 세액공제 금액: 490만원 × 15% = 73.5만원

(3) 기부금

교회 헌금은 지정기부금으로 분류되고, 세액공제율은 1000만원 이하 기부금에 대해 세액공제는 납입 금액의 15%를 공제합니다. 또한, 지정기부금의 공제 한도는 소득금액의 30%입니다. 교회 헌금으로 300만 원을 기부했다면 45만 원이 공제됩니다.

공제액 계산:

300만원 × 15% = 45만원

5. 주택자금세액공제

(1) 월세세액공제

월세 세액공제는 총급여 7000만 원 이하인 경우, 연간 월세의 15%를 공제받을 수 있습니다. 월세가 매월 35만 원이라면, 공제 금액은 63만 원입니다.

공제액 계산:

1) 연 월세액: 35만원×12=420만원

2) 420만원 × 15% = 63만원

주의사항

1) 무주택 세대주여야 합니다.

2) 국민주택규모(85m2 이하) 또는 4억원 이하 주택의 세입자여야 합니다.

3) 임대차계약서상 주소지와 주민등록상 주소지가 같아야 합니다.

6. 총 세액공제 계산

위의 항목을 모두 합산하면 다음과 같은 결과가 나옵니다.

- 근로소득세액공제: 66만 원

- 자녀세액공제: 15만 원

- 연금계좌세액공제: 48만 원

- 보험료 세액공제: 12만 원

- 의료비 세액공제: 73.5만 원

- 기부금 세액공제: 45만 원

- 월세 세액공제: 63만 원

총 세액공제액:

66+15+48+12+73.5+45+63=322.5만 원

소득공제를 받고 연 소득에 따른 총 세금이 520만원이라면 세액공제를 받고

520 - 322.5 = 197.5만원

총 세금이 197.5만원이 되겠습니다.

세액공제를 잘 활용하자!

위 사례처럼 세액공제를 제대로 활용하면, 부담해야 할 세금을 크게 줄일 수 있습니다. 하지만 각 항목별 조건과 한도를 정확히 이해하고 챙기는 것이 중요합니다.

특히, 자녀세액공제나 월세세액공제처럼 생활 속에서 자연스럽게 적용되는 공제 항목은 놓치기 쉽습니다. 이번 기회에 자신의 공제 가능 항목을 꼼꼼히 확인해보세요. 절세는 곧 저축입니다!