반응형

"금리가 내려간다는데, 채권은 이제 사도 될까?" 지금처럼 금리 인하가 다가오는 시점은 기회이자 위기입니다. 이번 글에서는 채권 투자에 앞서 반드시 알아야 할 주의사항과 함께 투자 등급 회사채 ETF를 활용한 안전한 수익 추구 전략을 정리해보겠습니다.

📉 1. 금리 인하 = 기회? 오히려 신호일 수 있다

많은 투자자들은 금리 인하가 시작되면 채권 가격이 오른다고 생각하지만,

그 배경에는 경기 둔화와 기업 부실 위험이 숨어 있습니다.

⚠️ 주의 포인트:

- 장외 채권 직접 투자는 기업 부도 리스크 노출

- 전체 자산을 몰빵 X, 소액 실전 연습만 OK

💬 "금리 인하 = 시장 호재"라는 단순 공식은 이제 위험합니다.

💡 2. 채권 투자는 분산과 신용이 생명

채권은 안전자산으로 분류되지만, 종목 선정이 까다롭고 위험이 내재합니다.

특히 BBB 등급 이하 회사채는 경기 하락기에 디폴트(부도) 확률이 높습니다.

✅ 안전하게 접근하려면:

- A등급 이상 투자 등급 채권 중심

- 분산 효과 뛰어난 ETF 활용이 핵심

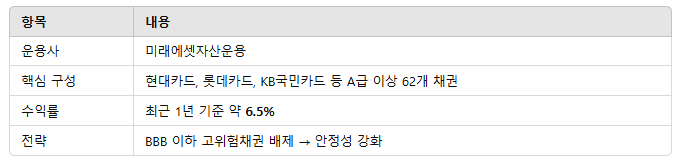

🧩 3. ETF로 분산 투자: 타이거 투자등급 회사채액티브 ETF

🎯 왜 이 ETF인가?

📊 포트폴리오 특징:

- 분산 투자로 특정 채권 부도 위험 완화

- 고정 이자 수익 + 금리 하락 시 자본 차익 기대

- ETF는 장내 매매 가능 → 유동성 확보

🛡️ 4. 리스크 완화 전략: 채권 투자 실전 가이드

✅ 이렇게 투자하세요!

- 직접 채권 매입? → 소액 실전만

- 새마을금고 채권, 장외 채권 등은 연습용으로만 접근

- 본격 투자? → ETF 활용

- 리스크 분산 + 신용도 확보 + 운용사 신뢰도 확보

- 수익률 기대치? → 연 5~6% 수준 현실적 목표

📌 핵심 팁:

- 분산 구조 덕분에 한 채권의 부도에도 전체 수익률 방어 가능

- 북한 리스크, 중소기업 부도 등 극단 변수에도 내성 존재

🔍 5. 지금이 채권 ETF를 시작할 타이밍일까?

금리 인하 = 채권 가격 상승 가능성

→ 하지만 단기 급락 가능성도 있으므로 분할 매수 + 기간 투자 추천

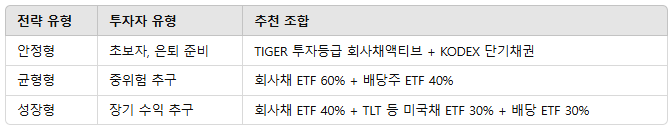

✅ 마무리: 금리 흐름을 읽고, ETF로 대응하자

지금은 금리 인하를 앞두고 불확실성이 커지는 시점.

이럴수록 투자자에게 필요한 건 직접 투자보다 안전한 분산 전략입니다.

📌 요약 정리:

- 장외 채권 투자? 소액 연습만

- 주력 투자? ETF 활용이 정답

- 추천 ETF? TIGER 투자등급 회사채액티브 ETF

- 목표 수익률? 연 5~6% 현실적 수익

위기에도 흐름을 아는 투자자는 기회를 찾습니다.

당신의 자산을 지켜줄 채권 ETF 전략, 오늘부터 시작해 보세요!

반응형